家族信託の概要

家族信託とは

家族信託とは、将来自分で自分の財産管理ができなくなってしまった場合に備えて、信頼できる家族に不動産や預貯金などの財産を託し、管理や運用、処分を任せる制度です。

後述するとおり、家族信託を利用することで、認知症による資産凍結などを防ぐことができ、後見制度よりも柔軟な方法であることから、近年急速に普及が進んでいます。

家族信託の基本的な仕組み

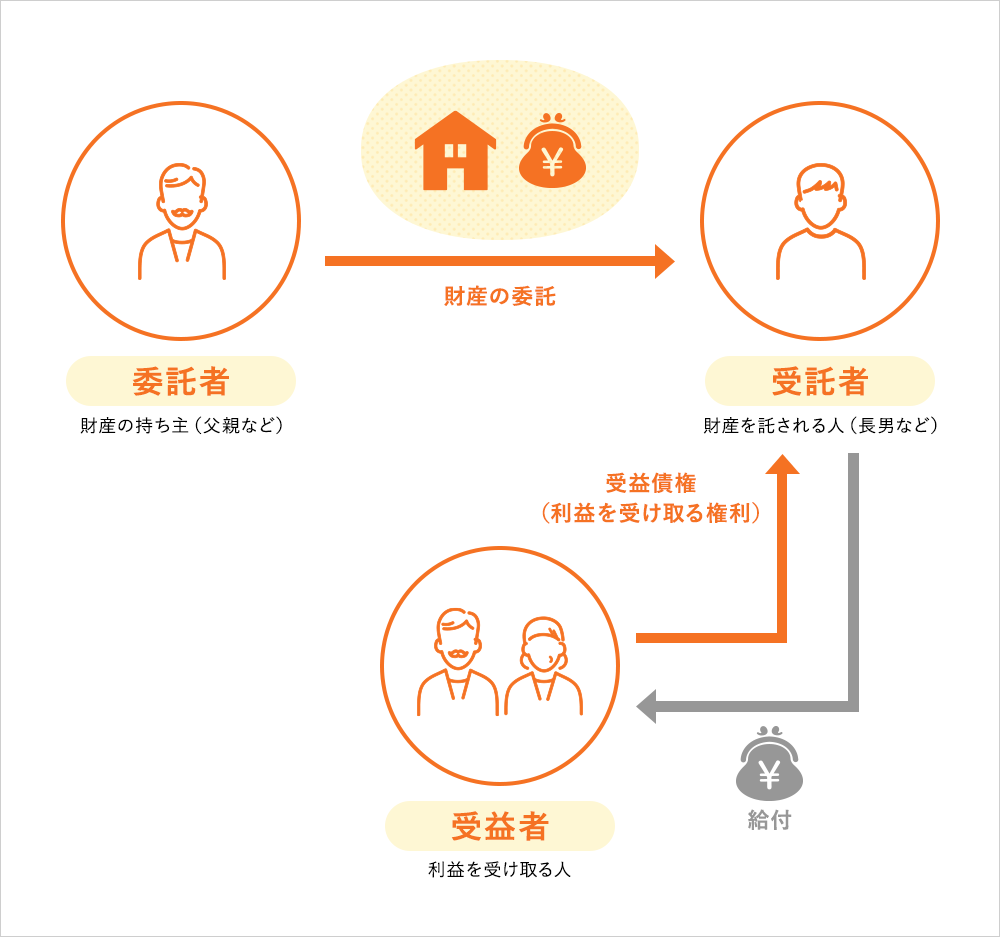

家族信託では、主に、財産を託す「委託者」、財産を預かり管理・運用・処分する「受託者」、財産から生じる利益を受ける「受益者」の3者が当事者となり、3者間の契約により成立する家族信託契約により始めることができます。「委託者」と「受益者」は兼任することができ、実際に兼任する形が一番多いです。

信託後は受託者に財産の所有権(管理処分権)が移り、契約内容に基づいて、受託者の判断で財産の管理・運用・処分を行うことができるようになります。そのため、委託者が認知症になった場合でも、資産は凍結されず、後見制度と異なり、財産を管理運用することが可能となります。

一方で、受益者は財産から利益を受ける権利を持ち続けるので、不動産などの信託財産から生じる利益を安定して受け取り続けることができます。

家族信託のニーズが高まっている理由とは

日本では高齢者数が年々増加傾向にあり、平均寿命の増加も相まって、認知症患者の人数が急増しています。2019年に厚生労働省が発表した「認知症施策の総合的な推進について」によれば、2025年には認知症患者は約700万人にまで増加し、65歳以上の約5人に1人が認知症の社会になると言われています。

認知症などで判断能力が失われてしまった場合、口座が凍結されて、銀行口座から引出しや振込みができなくなってしまいます。

そして、いったん口座が凍結されると、いくら家族であっても、本人の意思が客観的に確認できない状態では、預貯金を引き出すこともできなくなる(その他の資産についても管理・売却することができなくなります)ことから、有効に資産を管理・処分できる人がいなくなってしまい、生活費・医療費の準備、不動産の現金化、生前の相続対策などが難しくなってしまいます。

また、ご本人の預貯金を引き出すことができないことから、やむを得ず身内が立替えをして対応するしかない場合、毎月の介護費や介護施設に入所する費用は高額になることが多く、身内にかかる負担も非常に大きくなります。

このように、年金や定期預金が口座にあっても、引出しや解約ができない「資産凍結」を原因に困っている方やご家族は多くいらっしゃいます。

このような資産凍結に対する対応として、家庭裁判所に対して成年後見人の選任を申し立てる方法もありますが、成年後見制度は、費用が高い、自由に財産を動かせない、途中で止めることができない、家族で管理できない、などの多くの課題が存在します。

このような背景から、将来の資産凍結のリスク・老後生活へのリスクへの有用な対策として、他の制度と比較しても財産の管理など多方面で柔軟性が非常に高い、家族信託が注目されています。

家族信託の手続きについて

1.家族信託の目的と内容を決める

家族信託をどういう目的で行うのか、どの財産を誰にどのような方針で信託するのか等、家族信託の設計方法については十分な話し合いが必要となります。当事者を始めとした関係者全員が納得できる形を話し合い、家族信託を選択することの意義やメリット・デメリットを理解した上で、家族信託の内容を取り決めるのが理想です。

2.信託契約書の作成

話合いをして決めた内容に基づいて、信託契約書を作成します。信託契約は、決められた条項や内容を入れなければ、想定外の問題が発生したり、有事の際に予定していたとおりの対応ができない場合もございます。必要事項に漏れがないか慎重な検討が必要となります。

3.信託契約書を公正証書にする

家族信託を行う際には、当事者を始めとする関係当事者全員が信託契約の内容を話し合い、理解や協力を得ることが理想です。

しかし、全てのケースにおいて関係当事者の理解や協力を得ることができるとは限らず、また、時間の経過により信託契約開始時と状況が変化してしまい、関係当事者から信託契約の有効性について不満が生じる可能性もあります。

このような事態に備えて、信託契約の効力をより確実なものにするため、信託契約書を公正証書で作成することをおすすめします。

公正証書で作成すると原本は公証役場で保管されるので、契約書の紛失を予防することができます。また、公証人が関与して本人確認、意思確認が行われた信託契約書を作成する為、契約書作成時に本人の意思判断力があったことの証明にもなります。

4.信託財産を受託者に名義変更(信託登記)

信託契約書を作成しただけでは、実際に本人の財産を管理・運用することはできません。信託契約の対象となる財産に不動産など名義がある財産が含まれている場合には、委託者から受託者へ名義を変更する手続きが必要となります。

この場合、単なる登記ではなく信託登記の形で名義変更されるため、その財産が委託者からの信託財産であることが明記されます。

5.金銭を信託するための銀行口座を開設

受託者は、受託者自身の資産と別枠で管理をする必要があり、銀行口座を分けて管理するのが一般的であるため、信託財産に銀行預金がある場合や賃貸物件を信託財産としている場合には、信託財産に関するお金の管理をするために、信託専用の別口座(信託口座)を作ります。

信託口座の開設後に、信託対象のお金を送金し、管理運用を始めます。

6.信託による財産管理の開始

以上で家族信託の手続きは完了です。

信託開始後は、信託帳簿の作成、信託財産の収益等を整理した「信託計算書」の税務署への提出など、諸々の対応が必要となる事項があります。信託が実際に開始した後の手続についても、信託を行うかどうか決める際に、きちんと検討、把握をする必要がありますので、手続きが不明な場合は、専門家にご相談ください。

家族信託を行うメリットとは

委託者の判断能力が低下しても財産管理ができる

前述のとおり、認知症などで判断能力が失われてしまうと、本人だけでなく、家族も含めて、預貯金を引き出すことも、その他の資産について管理・売却することもできなくなってしまいます。

しかし、家族信託を利用すれば、受託者に財産の管理運用の権限が移るため、もし本人が年老いて判断能力が低下してしまったとしても、自宅を売却して資金を作るなどの財産の管理運用が可能になります。

委託者の判断能力に影響されずに財産管理運用ができることは、家族信託の非常に大きなメリットです。

相続の順番をあらかじめ指定できる

相続財産を受け取る人物などを指定する相続対策の方法として、一般的には生前贈与や遺言書の作成による方法が挙げられますが、生前贈与や遺言による遺贈を行った場合、受贈した人物が亡くなった後の相続の方法や順番を指定することはできません。

しかし、家族信託であれば、最初に指定した受益者が亡くなった後、その次の受益者を誰にするかまで指定することができます。

資産を引き継がせたい人の順番をあらかじめ決めておくことができるので、遺産分割のトラブルを防ぐことができます。

成年後見制度と比較し柔軟な財産管理が実現できる

ご本人の意思能力が低下した場合、本人以外の者が本人の財産を管理する方法として、成年後見制度が存在します。

しかし、成年後見制度においては、後見人は家族以外の者が就任するケースが多く、また、本人にとって確実にメリットになることが保証されている対応しかできず、本人にとってリスクのある対応(相続税対策や資産の組み替えなど)は原則対応できないなど、多くの制限が存在します。

そのため、成年後見制度を利用した場合、たとえ家族でも本人の資産を管理や運用、処分をすることができなくなります。

また、仮に家族が後見人になることができた場合でも、家庭裁判所に財産管理状況を報告したり、財産目録や収支表などの書類を作成することが必要となるところ、事務作業の負担は想像以上に大きいものになります。

家族信託であれば、家庭裁判所の関与がなく、確実に身内に財産を託すことができるので、後見人に対して報酬を払う必要もなく、また、成年後見制度とは異なり、制限がほとんどないので、本人の希望に基づいた柔軟な財産の管理・運用をすることができます。

例えば、家族信託を使えば、成年後見制度では行うことが難しい、不動産の売却や借入れなどの運用も行うことができます。

このように、被後見人(委託者)にあたる方の財産を用いた投資や相続対策など、柔軟に、かつ、積極的に資産の管理運用をすることができることも、家族信託の大きなメリットの一つです。

信託財産を守る倒産隔離機能がある

信託財産は、受託者名義で管理されますが、受託者の固有財産とはなりません。つまり、信託財産は委託者、受託者のいずれの財産からも独立して存在している財産といえます。

そのため、将来万が一、受託者や委託者が破産したり、多額の債務を負うようなことがあっても、債権者は信託財産に対しては強制執行することができず、将来に対する備えとして考えることが可能です(ただし、受益者に対する強制執行がなされた場合には、差押え対象となりますので、注意が必要です)。

家族信託を行うデメリットとは

受託者は長期間信託契約に拘束される

家族信託のメリットの一つとして、財産の承継先を何代にもわたり指定することができる点が挙げられますが、その性質上、契約期間が長期間となることから、受託者は長期間にわたり契約に拘束されて、受託した業務を行う必要があることはデメリットといえるかもしれません。例えば、受託者は毎年、信託財産の収支を作成・報告し、報告書類を保管する義務があり、毎年これらの対応をすることは一定の負担となります。

節税効果は期待できない

家族信託を行ったとしても、高い節税効果があるわけではありません。

家族信託では、受益者に税金がかかるため、受益者が第三者であれば贈与税、受益権が相続によって相続人に移転すれば相続税がかかります。

どのように家族信託を設定するのかで、課税される税金の種類も変わってくるので、設計段階でしっかりと検討、把握することが重要です。

節税だけが目的であれば、遺言書や生前贈与など他の手段を利用したほうが、節税効果が高くなるケースもあります。

家族信託の他に有効な認知症対策

家族が認知症になったときの対策としては、家族信託の他にも、信託銀行などの信託サービス、成年後見制度(法定後見、任意後見)などさまざまな方法があります。

それぞれ制約やメリット・デメリットがあるので、しっかりと比較してから利用することが大切です。

この中で、受託者を身内から選任できて、第三者を入れずに家族間で財産管理が可能で、報酬コストがかからない方法が「家族信託」だといえるでしょう。

成年後見制度との違い

1.法定後見制度とは

成年後見制度の一種である「法定後見」とは、認知症などで銀行から財産を凍結された場合に、家庭裁判所に申立てて後見人を選任してもらう制度です。この場合、法定後見人が財産の管理を行います。

法定後見制度は、すでに口座が凍結された後でも、手続きが可能であるというメリットがありますが、親族が後見人に就任できない場合があります。

また、毎月の報酬も必要になるほか、財産の積極的な運用や相続のための節税準備なども難しくなります。

更に、制度の利用を途中で止めることはできないので、長期間にわたって費用がかかります。

2.任意後見制度とは

成年後見制度の一種である「任意後見」とは、本人が判断能力を失ったときのために、元気なうちに財産を管理する後見人をあらかじめ選び、後見契約を結んでおく制度です。

任意後見人による財産管理は、裁判所の監督下ものとでの財産保全が求められるので、本人の希望どおりには活用しづらい面もあります。

また、法定後見人と同様に、後見人と後見監督人への報酬が必要です。